Theo đó, việc chào bán này có nguyên tắc ưu tiên. Số cổ phiếu thuộc sở hữu của cổ đông hiện hữu sẽ được ưu tiên phân phối trước để có sự linh hoạt tối đa về phương án sử dụng vốn cho Đất Xanh.

Một chuyên gia trong lĩnh vực tài chính nhận định, phương thức IPO của DXS khá đặc biệt.

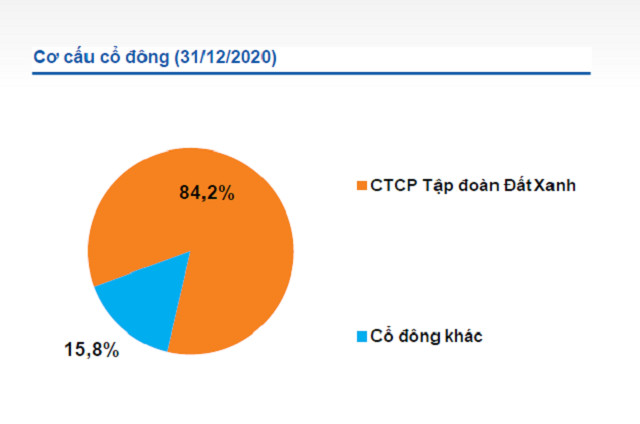

Hiện doanh nghiệp có vốn điều lệ là 3.224,7 tỷ đồng, tương ứng 322,5 triệu cổ phiếu. Trong đó, CTCP Tập đoàn Đất Xanh sở hữu 84,2% vốn điều lệ, tương ứng 271,5 triệu cổ phiếu; cổ đông khác sở hữu là 15,8% vốn điều lệ, tương ứng 50,96 triệu cổ phiếu.

Thông thường trong các đợt IPO mới, ban lãnh đạo và cổ đông hiện hữu sẽ giữ nguyên lượng cổ phiếu đang sở hữu và phát hành thêm cổ phiếu mới, dòng tiền huy động sẽ chảy vào doanh nghiệp giúp gia tăng giá trị doanh nghiệp, điều này đồng nghĩa với cam kết gắn bó giữa ban lãnh đạo vào doanh nghiệp sau khi niêm yết.

Tuy nhiên, DXS đã chọn hình thức IPO bằng việc các cổ đông hiện hữu bán giảm sở hữu trước khi niêm yết trên sàn.

Vốn điều lệ DXS sau khi IPO dự kiến đạt mức 3.583 tỷ đồng. Tính đến hết 2020, DXS đang có vốn 3.225 tỷ đồng.

Cổ phiếu dự kiến được niêm yết trên HoSE trong quý II, ngày giao dịch đầu tiên có thể là 24/5. Đợt chào bán IPO dự kiến bắt đầu từ 29/3 đến 19/4. Giá chính thức sẽ được công bố sau khi có chấp thuận chào bán của Ủy ban Chứng khoán Nhà nước và DXS công bố thông tin.

Về DXS, được thành lập từ 2003, đến nay Công ty đã sở hữu thị phần môi giới sơ cấp dẫn đầu thị trường, khoảng 30% thị phần. Công ty cũng phân phối hơn 130.000 sản phẩm từ trên 500 dự án lớn nhỏ và có hơn 7,5 triệu thông tin khách hàng được lưu trữ.

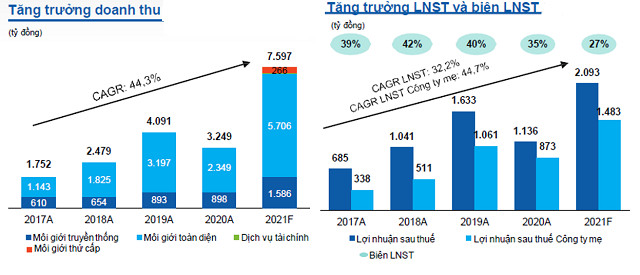

Giai đoạn 2018 - 2020, tăng trưởng bình quân kép (CAGR) doanh thu của DXS đạt 14,9%, cao hơn doanh nghiệp thứ 2 trong ngành (Cen Land, 12,3%) và cao hơn một số công ty khác trong khu vực. CAGR biên lợi nhuận gộp ở mức 75,1%.

Về kết quả kinh doanh, năm 2020, DXS đạt doanh thu 3.249 tỷ đồng, lợi nhuận sau thuế cổ đông công ty mẹ 873 tỷ đồng, giảm lần lượt 21% và 18% năm trước.

Kế hoạch kinh doanh năm 2021, công ty ước tính doanh thu 7.597 tỷ đồng và LNST cổ đông công ty mẹ 1.483 tỷ đồng, gấp 2,4 lần và 1,7 lần kết quả thực hiện năm trước.

AN NHIÊN