“Cô dâu Việt” trả “sính lễ” cho “chàng trai ngoại”: chấn động!

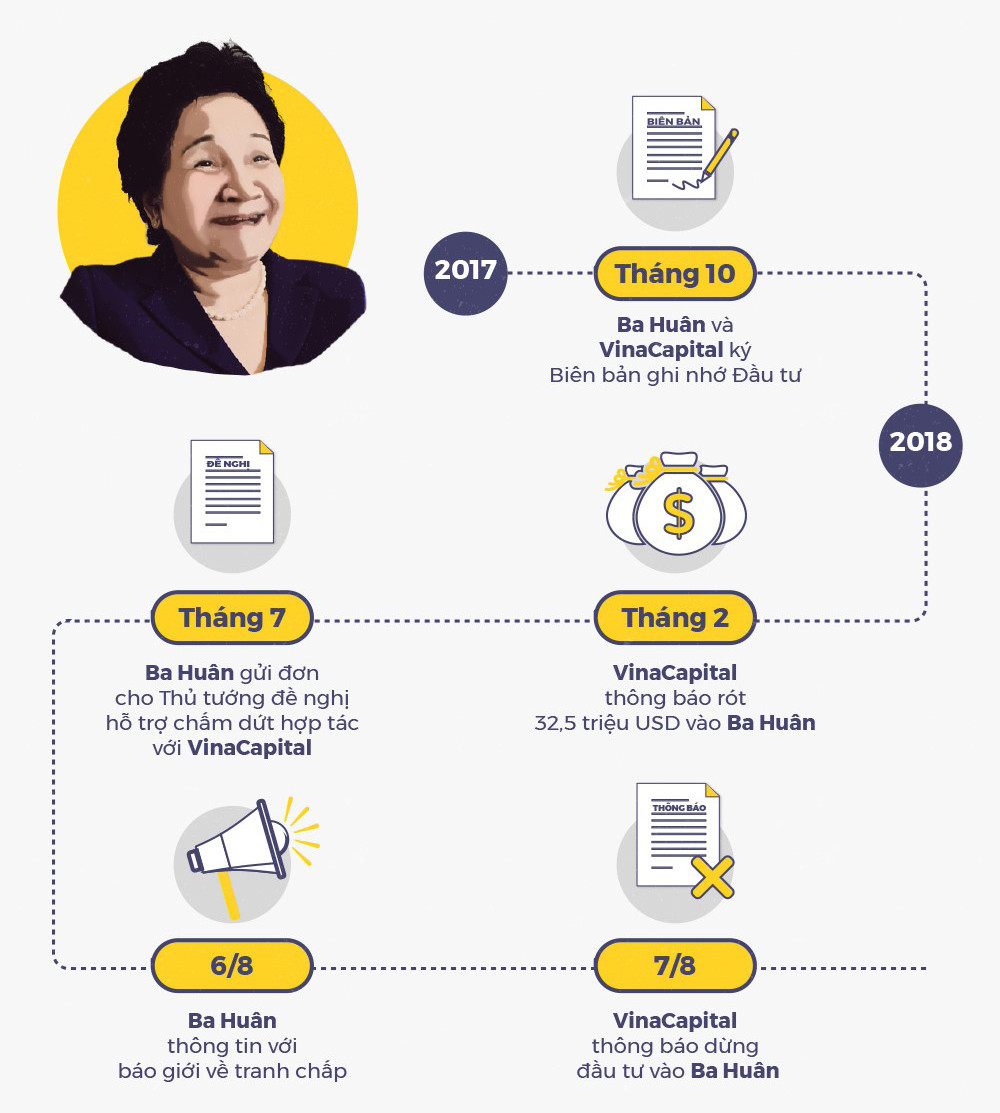

Tháng 7 năm 2018, đích thân “nữ hoàng hột vịt” bà Phạm Thị Huân (thường được gọi là Ba Huân), gửi thư kêu cứu lên Thủ tướng Nguyễn Xuân Phúc nhờ can thiệp về việc dừng hợp tác với VinaCapital.

Một tháng sau, Thủ tướng xem xét và yêu cầu VinaCapital dừng lại. Kết quả nhanh chóng xác định một thương vụ M&A đã đổ vỡ bằng sự can thiệp của chính quyền trước sự khước từ của doanh nghiệp Việt.

Trước đó, vào tháng 10 năm 2017, ông Don Lâm và bà Phạm Thị Huân, hân hoan thông báo cho giới truyền thông một thỏa thuận hợp tác đầu tư. Với số tiền 32.5 triệu USD, VinaCapital thông qua quỹ Vietnam Opportunity Fund (VOF), quỹ lớn nhất do VinaCapital quản lý, rót vốn vào Ba Huân để sở hữu 33.8% cổ phần, trở thành đối tác chiến lược của công ty.

Ngoài ra, VinaCapital còn tuyên bố sẽ xem xét đầu tư thêm sau 12 tháng nếu hoạt động của Ba Huân đi đúng chiến lược của mình.

“Chúng tôi xem Ba Huân là công ty tiềm năng”, ông Don Lam, Chủ tịch VinaCapital hồ hởi thông báo với giới truyền thông sau khi hai bên thống nhất định hướng.

Về phía Ba Huân, bà Huân cũng vui mừng không kém khi khẳng định: toàn bộ vốn đầu tư từ VinaCapital sẽ được Ba Huân sử dụng để tái cơ cấu doanh nghiệp và tăng công suất cho các mảng hoạt động sản xuất kinh doanh cốt lõi của công ty.

Giới phân tích nhận định đây là một thương vụ “hai bên cùng thắng”. Tuy nhiên, chỉ 10 tháng từ thỏa thuận ghi nhớ, Ba Huân đã khước từ và xin trả lại số vốn của VinaCapital.

Đây là một sự kiện gây chấn động trong giới đầu tư tài chính cũng như với thương trường!

Bài học từ thương vụ M&A của Hoàn Mỹ được bà Ba Huân học thuộc và ứng dụng kịp lúc

“Do thời điểm ký kết thỏa thuận vào mùa kinh doanh hàng Tết nên phần chuẩn bị rất cập rập, dẫn đến nhiều sai sót. Thay vì thực hiện ký đầy đủ hai bản thỏa thuận cả tiếng Anh và tiếng Việt thì chúng tôi chỉ ký kết trên bản tiếng Anh. 20 ngày sau, bản Tiếng Việt mới được đối tác chuyển qua. Chúng tôi đối chiếu thấy nhiều điều khoản không phù hợp, nên vẫn chưa ký bản thỏa thuận này”., bà Ba Huân giãi bày với truyền thông.

Điểm chưa phù hợp theo bà Ba Huân nằm ở chỗ: VinaCapital đưa ra tỷ suất hoàn vốn đầu tư của mình lên mức 22%. Bên cạnh đó, VinaCapital cũng hạn chế ngành nghề hoạt động kinh doanh của Ba Huân, chỉ gồm sản xuất kinh doanh thịt gà, trứng gà và loại bỏ các ngành kinh doanh khác.

Theo đó, VinaCapital cũng quy định, nếu Ba Huân không đạt được kết quả như trên sẽ bị phạt, hoặc yêu cầu trả lại vốn đầu tư, cộng dồn với lãi suất 22%, hoặc phải chuyển giao cho VinaCapital (hoặc một đối tác do quỹ này chỉ định) tối thiểu 51% cổ phần.

Khi nhìn những điều khoản này, mọi người sẽ thấy bài toán tương tự mà VinaCapital đã từng áp dụng khi đầu tư vào Tập đoàn Y khoa Hoàn Mỹ của bác sỹ Nguyễn Hữu Tùng.

Trao đổi với chúng tôi bác sỹ Tùng từng thừa nhận: VinaCapital lúc đó cần một đối tác song hành khi đầu tư vào Hoàn Mỹ, nên họ mời Duxton Asset Management Pte Ltd của Deutsche Bank.

Tuy nhiên, hai đơn vị này tham gia vào bệnh viện Hoàn Mỹ với hai phương thức đầu tư khác nhau. Deutsche Bank lựa chọn hợp đồng trái phiếu chuyển đổi thời hạn là 3 năm, và không hiện diện trong hội đồng quản trị. VinaCapital chọn phương thức đầu tư trực tiếp hưởng lợi cổ tức, việc đầu tư thường lâu dài và tham gia vào HĐQT.

"Mặc dù ban đầu có thể họ khác nhau về cách thức đầu tư, nhưng khi vào Hoàn Mỹ, họ trở thành 'cặp đôi hoàn hảo' theo nguyên tắc bình thông nhau. Nếu VinaCapital thu được lợi nhuận thì Deutsche Bank cũng vậy. Khi tôi thông tin cho một cổ đông, thì chắc chắn cổ đông kia sẽ biết. Và điều này, nếu không có kinh nghiệm sẽ là một rủi ro trong bài toán quản trị điều hành đối với bên bán trong thương vụ M&A,”, bác sỹ Tùng nói.

Theo đó, các nhà đầu tư yêu cầu: về lợi nhuận năm đầu tiên 60 tỷ đồng, năm thứ hai 90 tỷ đồng, và năm thứ ba là 150 tỷ đồng. Nhà đầu tư yêu cầu Hoàn Mỹ bằng mọi giá phải đạt được điều đó. Nếu không đạt được, các nhà đầu tư sẽ thoái vốn, và Hoàn Mỹ phải hoàn lại vốn đầu tư, đồng thời phải chịu phạt lãi suất và chuyển đổi thành cổ phiếu. Nếu đi theo đúng phương thức này thì quyền quản trị điều hành không còn nằm trong tay bác sỹ Nguyễn Hữu Tùng nữa.

Cũng theo bác sỹ Tùng, mục tiêu của nhà đầu tư là họ tái cơ cấu tài chính, sau đó tìm nhà quản lý để hướng đến doanh thu mà họ định ra, nhằm tăng giá trị của Hoàn Mỹ lên gấp nhiều lần. Sau đó, họ sẽ bán cổ phần với giá cao cho một đối tác khác để thu lợi nhuận.

Và Ba Huân cũng rơi vào trường hợp tương tự. May mắn hơn bác sỹ Tùng, bà đã kịp dừng lại.

Cần hiểu rõ luật khi tham gia vào M&A

“Những lùm xùm gần đây giữa các doanh nghiệp trong nước và nhà đầu tư nước ngoài, gần nhất là Ba Huân và VinaCapital giai đoạn hậu tiếp nhận vốn đầu tư đã làm ảnh hưởng hình ảnh môi trường đầu tư trong nước. Bản chất của những mâu thuẫn đều xuất phát từ nhận thức và tập quán khác nhau của hai bên đối tác. DN trong nước cần hiểu tập quán của mỗi bên, cần lưu ý những chi tiết trong hợp đồng sẽ giảm được thất vọng và mâu thuẫn trong quá trình triển khai.”, ông Nguyễn Duy Hưng, Chủ tịch của SSI phân tích.

Còn theo luật sư Trần Quang Huy, Công ty Luật Bross & Partners thì: Trước khi tham gia M&A, DN cần phải xác định được mục tiêu của mình. Trong quá trình đàm phán, DN cần tìm kiếm đội ngũ luật sư chuyên nghiệp về lĩnh vực M&A để được hỗ trợ trong việc soạn thảo, đàm phán các điều kiện của hợp đồng (cả về tiếng Việt và tiếng Anh) nhằm hạn chế tối đa những rủi ro không đáng có sau khi đã ký kết hợp đồng.

Chia sẻ về vấn đề này, bác sỹ Tùng nhận định: Cần hiểu rõ luật chơi để không bị động và rơi vào tình huống M&A cưỡng bức.

“Tôi không hiểu nhiều về kỹ thuật của M&A (mua bán, sáp nhập doanh nghiệp), chưa hiểu bản chất của hợp đồng trái phiếu và đầu tư trực tiếp, những khác biệt và những điều khoản ràng buộc. Cái gì có lợi, cái gì bất lợi tôi cũng không nắm rõ”, bác sỹ Tùng thừa nhận những sai lầm của mình khi tham gia M&A với VinaCapital ở thương vụ Hoàn Mỹ.

Bà Ba Huân cũng thừa nhận những bất cẩn, sai sót của mình. Bà nhận ra rằng: thay vì hợp tác và phát triển VinaCapital lại muốn chiếm quyền quản lý và điều của công ty. Đây là điểm mà bà Ba Huân đã khước từ sự đầu tư của VinaCapital cho dù, nếu nhận được khoản đầu tư này, nó sẽ giúp Ba Huân cất cánh.

“Mục đích của nhà đầu tư là lợi nhuận, phải nắm quyền kiểm soát để bảo đảm lợi nhuận. Vì vậy, để không xảy ra tình trạng đối đầu giữa các cổ đông, nhóm cổ đông cũ với nhà đầu tư mới, người đứng đầu doanh nghiệp phải tìm hiểu kỹ về đối tác chuẩn bị M&A. Phải lựa chọn những đối tác có cùng mục đích chung, cùng mục tiêu, cùng quan điểm trong việc xây dựng, phát triển DN”, Luật sư Nguyễn Văn Đức, Công ty TNHH MTV Kinh Luân nhận định.

Lê Trí