Tăng vốn, niêm yết ở Hose, mở rộng kinh doanh, xây dựng thêm 2 nhà máy quy mô lớn

Ngày 16/2/2001 là mốc son của Tribeco khi đơn vị này chuyển mình trở thành Công ty Cổ phần Nước Giải khát Sài Gòn Tribeco. Đến tháng 4 năm này, Tribeco sáp nhập Công ty cổ phần Viết Tân vào Công ty Cổ phần Nước Giải khát Sài Gòn Tribeco, nâng vốn điều lệ của Công ty mới lên 37.403 tỷ đồng.

Đến cuối năm 2001, Tribeco niêm yết giao dịch tại sàn chứng khoán TP.HCM điều này đã giúp tăng vốn điều lệ của Tribeco từ 37.903 tỷ đồng lên 45.483 tỷ đồng.

Những năm này đánh dấu sự phát triển vượt bậc của Tribeco mặc cho những thương hiệu giải khát lớn của nước ngoài có mặt tại Việt Nam như Pepsi hay Coca-Cola. Xét về thị phần nước ngọt có ga trong nước, công ty chiếm khoảng 15% đến 20%, còn đối với nước không có ga như sữa đậu nành, trà… Tribeco chiếm khoảng 25%.

Thời gian này, Tribeco luôn kinh doanh hiệu quả. Cổ tức tiền mặt hàng năm duy trì đều đặn ở mức 15% - 18%. Vì điều này, suốt một thời gian dài, cổ phiếu TRI lọt vào “mắt xanh” các quỹ đầu tư tên tuổi như VinaCapital, PXP Vietnam Fund, Citigroup Global Market Ltd...

Năm 2005, Công ty cổ phần bánh kẹo Kinh Đô, đang là thương hiệu bánh kẹo mạnh của thị trường nội địa, tham vọng mở rộng sang nước giải khát đã chọn TRI để đầu tư.

“Kinh Đô muốn lập một công ty nước giải khát mới nhưng sẽ mất rất nhiều thời gian để làm thương hiệu, mở kênh phân phối, quảng bá sản phẩm... TRI là lựa chọn tối ưu nhất cho định hướng của Kinh Đô”, ông Trần Lệ Nguyên, Tổng giám đốc Kinh Đô cho biết.

Với hơn 35% cổ phần mua lại từ các quỹ đầu tư nước ngoài, thương hiệu bánh kẹo nổi tiếng nhất thị trường nội địa trở thành cổ đông lớn nhất của Tribeco.

“Đây là quyết định 2 bên cùng có lợi, Tribeco nếu không hợp tác để đẩy mạnh phát triển sẽ sớm bị đối thủ ngoại tranh mất thị trường.”, ông Nguyễn Xuân Luân, Tổng giám đốc Tribeco lúc đó cho biết.

Sau khi có cổ đông lớn là Kinh Đô, trong hai năm 2006 và 2007, Tribeco tiếp tục xây 2 nhà máy lớn là Tribeco Bình Dương vốn điều lệ ban đầu là, 50 nghìn tỷ đồng sau tăng lên là 200 nghìn tỷ đồng. Tiếp sau đó Tribeco vươn ra miền Bắc, với Tribeco Miền Bắc (Hưng Yên) vốn ban đầu 80 nghìn tỷ đồng, với tỷ lệ góp vốn Tribeco 80%, Kinh Đô 20%.

“Thương vụ này sẽ giúp tăng trưởng doanh số của Tribeco ở mức 30% mỗi năm và sau 3 năm là đúng 100%.”, ông Trần Lệ Nguyên kì vọng.

Chọn nhầm “nhà giàu mới nổi” Uni-President và bị thâu tóm toàn diện

Trên đà phát triển, năm 2007, Tribeco quyết định bán thêm 15% cổ phần cho Uni-President. Số tiền có được Tribeco đầu tư xây dựng thêm 2 nhà máy đi vào hoạt động với công suất gần trăm triệu két/năm.

Khi bắt đầu thương vụ này, Kinh Đô đặt rất nhiều niềm tin vào Tribeco. Thậm chí, Kinh Đô còn có ý định mua tới 55% cổ phần Tribeco.

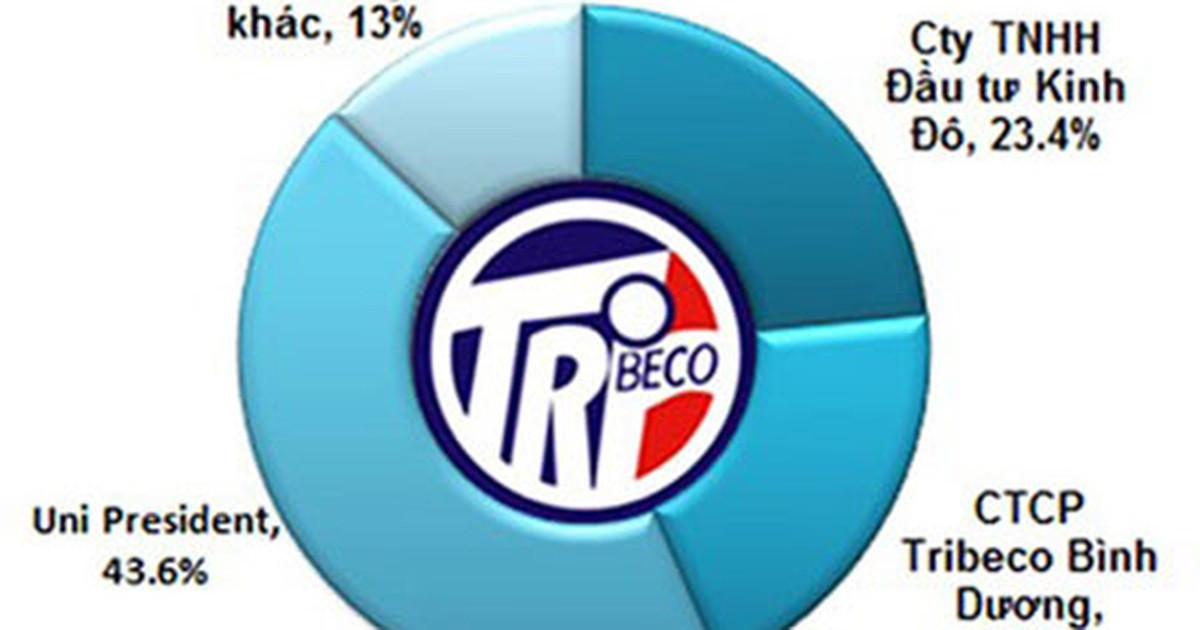

Thế nhưng, chưa đầy 3 năm sau, Uni-President đã nắm giữa 43,6% cổ phần Tribeco. Trong khi đó, Kinh Đô chỉ sở hữu 35% cổ phần của Tribeco, thấp hơn nhiều so với con số 55% như kỳ vọng ban đầu mà Kinh Đô công bố.

Tuy quy mô sản xuất mở rộng, nhưng kinh doanh lại sụt giảm nghiêm trọng. Doanh số bán ra của Tribeco từ trên 8 triệu két đến trong năm 2007 tụt xuống còn 6 triệu két/năm.

“Tribeco mở rộng thị phần bất thành từ một nước cờ sai lầm của cổ đông lớn: thay vì quảng cáo - lập kênh phân phối - bán hàng, Tribeco lại xác định gây dựng kênh phân phối sau đó mới đẩy mạnh marketing sản phẩm. Thua lỗ lớn trong năm 2008 và khủng hoảng xảy ra khiến Tribeco không dám mạo hiểm thay đổi chiến lược. Hệ thống phân phối lập nửa chừng, không quảng cáo không thể bán được hàng. Tribeco loay hoay với câu chuyện “con gà và quả trứng”.”, một cựu lãnh đạo của Tribeco thừa nhận.

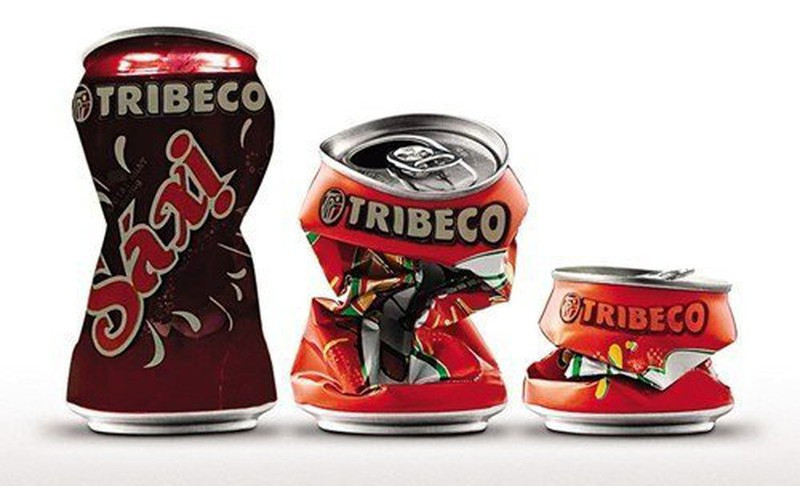

Những sai lầm đó dẫn đến một kết quả tồi tệ. Tính từ quý 4/2008 tới cuối năm 2011, Tribeco lỗ lũy kế tới 300 tỷ đồng, âm vốn chủ sở hữu. Theo thông báo của Tribeco tại đại hội cổ đông 7 tháng đầu năm 2012, Tribeco lỗ tiếp gần 100 tỷ đồng. Lỗ lũy kế đến cuối tháng 7/2012 lên đến 412 tỷ đồng, vốn chủ sở hữu âm 126 tỷ đồng.

"Độ vênh nhau rất lớn giữa doanh nghiệp Việt và quốc tế trong mặt bằng chung của thế giới kinh doanh hiện đại là kết quả của cuộc thâu tóm này”, chuyên gia kinh tế Phạm Chi Lan nói với truyền thông.

Kết quả của Tribeco cho thấy một kịch bản khá giống khi Cogate thâu tóm Dạ Lan. Với “anh nhà giàu mới nổi” Uni-President thì việc chiếm kênh phân phối và hai nhà máy của Tribeco là ưu tiên số một.

“Một trong các chiêu mà công ty nước ngoài thường xuyên sử dụng để hất cẳng đối tác Việt nhằm thâu tóm liên doanh chính là việc “tạo điều kiện” cho liên doanh thua lỗ triền miên. Có nhiều cách khiến doanh nghiệp lỗ, trong đó phổ biến nhất là tăng chi phí qua khuyến mại, tăng lương nhân viên.”, chuyên gia thương hiệu Võ Văn Quang nhận định.

“Trong thương vụ TRI, Kinh Đô chưa phát huy được hết thế mạnh của mình. Vì chỉ nắm 35% cổ phần, thấp hơn so với Uni-President nên Kinh Đô không đủ quyền tác động đến chiến lược kinh doanh của TRI, dẫn đến hoạt động kinh doanh không đi cùng hướng.”, một chuyên gia tư vấn M&A không muốn nêu tên nhận định.

Ông Trần Lệ Nguyên, Tổng giám đốc Kinh Đô cũng thừa nhận một cách chua xót: Chúng tôi đã mất kiểm soát trong vấn đề góp ý về chiến lược cũng như phương thức điều hành doanh nghiệp.

Sau khi những khó khăn xuất hiện, Kido nhanh chóng rút lui khỏi Tribeco và chuyển nhượng cổ phần cho cổ đông lớn còn lại là Uni-President. Ban lãnh đạo công ty được thay đổi toàn diện. Tuy nhiên, sự khác biệt trong cách thức quản lý của "ông chủ" Đài Loan khiến Tribeco không đạt được sự đồng thuận. Điều này khiến những nhân viên giỏi ra đi, hệ thống phân phối không được mở rộng, thị trường ngày càng thu hẹp.

Ngày 24/8/2012, Tribeco đã tổ chức đại hội bất thường để xin ý kiến cổ đông thông qua việc giải thể công ty. Tới đầu tháng 9, mọi hoạt động của Tribeco Sài Gòn do Tribeco Bình Dương tiếp nhận. Như vậy, Tập đoàn Đài Loan hiện nay đang kiểm soát toàn bộ thương hiệu nước giải khát Việt Nam. Uni-President Việt Nam nắm quyền chi phối và sở hữu 100% Tribeco Bình Dương.

Sự biến mất đầy cay đắng của thương hiệu Tribeco khiến một chuyên gia thương hiệu thốt lên bằng một nhận xét đầy cảm thán: Tribeco: Sập đủ bẫy, anh hùng thành 'phế nhân'.

Lê Trí