Cụ thể, VTR đã thông qua phương án phát hành thêm 12 triệu cổ phiếu tăng vốn trong đó có 6 triệu cổ phiếu dùng để hoán đổi nợ (giá 28.000 đồng/cổ phiếu - tương ứng 28.000 động nợ được hoán đổi bằng 1 cổ phiếu phát hành thêm).

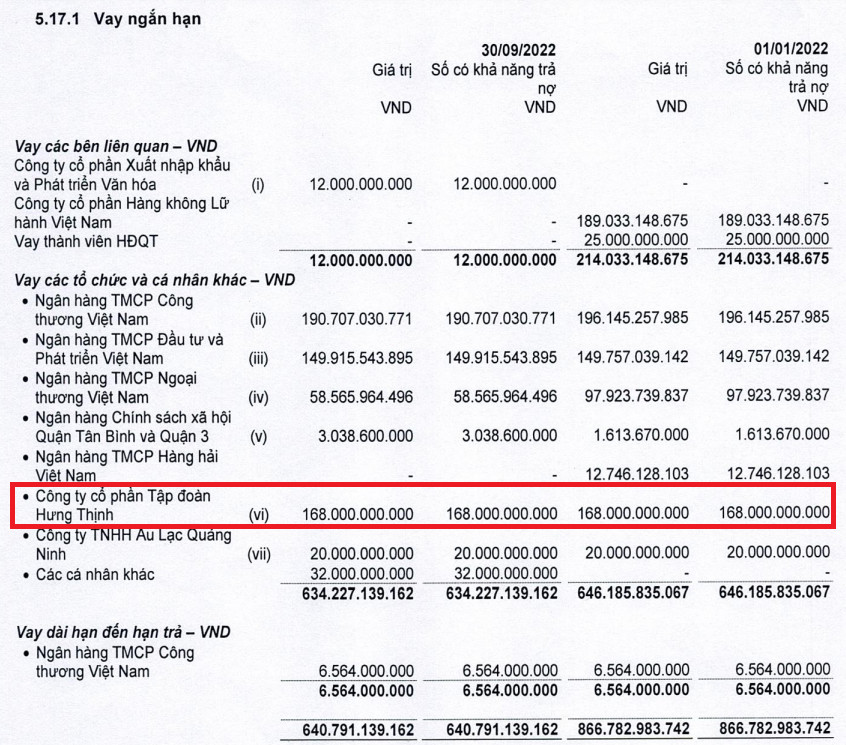

Được biết, bên nhận phát hành là CTCP Tập đoàn Hưng Thịnh theo hợp đồng vay nợ ký ngày 26/11/2021. Tổng giá trị nợ hoán đổi là 168 tỷ đồng.

Theo thuyết minh chi tiết, khoản nợ vay tại Hưng Thịnh có thời hạn 6 tháng (có thể gia hạn thêm 1 tháng); lãi suất 11,5% năm; tài sản đảm bảo chính là 6 triệu cổ phiếu được VTR thế chấp. Như vậy, đến nay, khoản vay này đang quá hạn trả hơn 5 tháng.

Ngoài ra, Vietravel cũng sẽ chào bán riêng lẻ 6 triệu cổ phiếu với giá 12.000 đồng/cổ phiếu.

Về kết quả kinh doanh, quý III/2022 Vietravel ghi nhận doanh thu 1.479 tỷ đồng - gấp 25 lần cùng kỳ; lãi ròng đạt 7 tỷ đồng. Luỹ kế 9 tháng đầu năm, công ty đạt doanh thu 2.681 tỷ đồng, gấp 4,5 so với cùng kỳ.

Hiện tại, VTR đang lỗ lũy kế gần 294 tỷ đồng và vốn chủ sở hữu chuyển từ dương 8 tỷ (hồi đầu năm) sang âm 97,5 tỷ. Lượng tiền mặt của công ty cũng giảm 1 nửa chỉ còn 55 tỷ đồng.

Đến cuối quý III/2022, công ty đang nợ tổng cộng 2.388 tỷ đồng trong đó có gần 1.240 tỷ đồng là vay nợ tài chính.

Trước đó ngày 9/9, Sở Giao dịch Chứng khoán Hà Nội (HNX) đã thông báo đưa cổ phiếu VTR vào diện hạn chế giao dịch do Vietravel bị âm vốn chủ sở hữu ghi nhận tại báo cáo tài chính soát xét bán niên 2022.

Theo đó, hơn 16,6 triệu cổ phiếu VTR chỉ được giao dịch vào phiên thứ 6 hàng tuần từ ngày 13/9.

LÊ TRÍ