Ngành thép có cơ hội phục hồi cuối năm khi thị trường bất động sản ấm dần lên.

Theo báo cáo của CTCK KB Việt Nam (KBSV), nhóm cổ phiếu thép, điển hình là HPG - Công ty Cổ phần Tập đoàn Hoà Phát, cho thấy nhu cầu tiêu thụ nội địa đang có dấu hiệu hồi phục tốt khi tiêu thụ thép xây dựng, thép ống tăng lần lượt tăng. Nhu cầu nội địa dần gia tăng sẽ là động lực tăng trưởng lợi nhuận chính của HPG khi lĩnh vực bất động sản dân cư dần hồi phục. KBSV kỳ vọng tiêu thụ thép của HPG tăng 18% và 12% trong năm 2024 và 2025.

KBSV duy trì quan điểm ngành thép đang ở giai đoạn đầu của chu kỳ mới và kỳ vọng giá thép sẽ quay trở lại tăng. Hiện tiến độ xây dựng của Dung Quất 2 hiện tại vẫn đang theo kế hoạch và dự kiến sẽ bắt đầu cho ra sản phẩm, lò cao đầu tiên đi vào hoạt động với công suất thiết kế 2,3 triệu tấn/năm.

Trong quý II/2024, hàng tồn kho của HSG - Công ty Cổ phần Tập đoàn Hoa Sen tăng 49%, trong đó, nguyên vật liệu tăng 79%. Hiện HSG đã rất tích cực tích trữ hàng tồn kho khi giá HRC duy trì ở vùng thấp (530-550 USD/tấn) trong nhiều tháng qua. KBSV ước tính biên lãi gộp của HSG đạt 11,6% và 12,5% trong năm 2023-2025. KBSV cho rằng HSG sẽ được hưởng lợi nhiều nhất trong trường hợp biện pháp chống bán phá giá thép mạ nhập khẩu từ Trung Quốc, Hàn Quốc (AD02) được áp dụng nhờ thị phần số 1 và số 2 trong mảng tôn mạ và thép ống.

KBSV ước tính sản lượng tiêu thụ cả năm 2024 của NKG - Công ty Cổ phần Thép Nam Kim đạt 1,03 triệu tấn (xấp xỉ 103% kế hoạch) với động lực tăng trưởng chính từ kênh xuất khẩu, đồng thời, tiêu thụ nội địa sẽ hồi phục. Kỳ vọng giá thép sẽ bước vào chu kỳ tăng mới với các luận điểm như giá HRC đã tạo đáy trung hạn tại vùng 530-550 USD/tấn. Nhà máy Nam Kim Phú Mỹ (vốn đầu tư 4.500 tỷ đồng) được bắt đầu xây dựng từ tháng 4/2024 và dự kiến bắt đầu sản xuất ra sản phẩm mới. Ban lãnh đạo NKG kỳ vọng tới 2027 nhà máy sẽ hoạt động 100% công suất, tổng công suất 2 triệu tấn/năm.

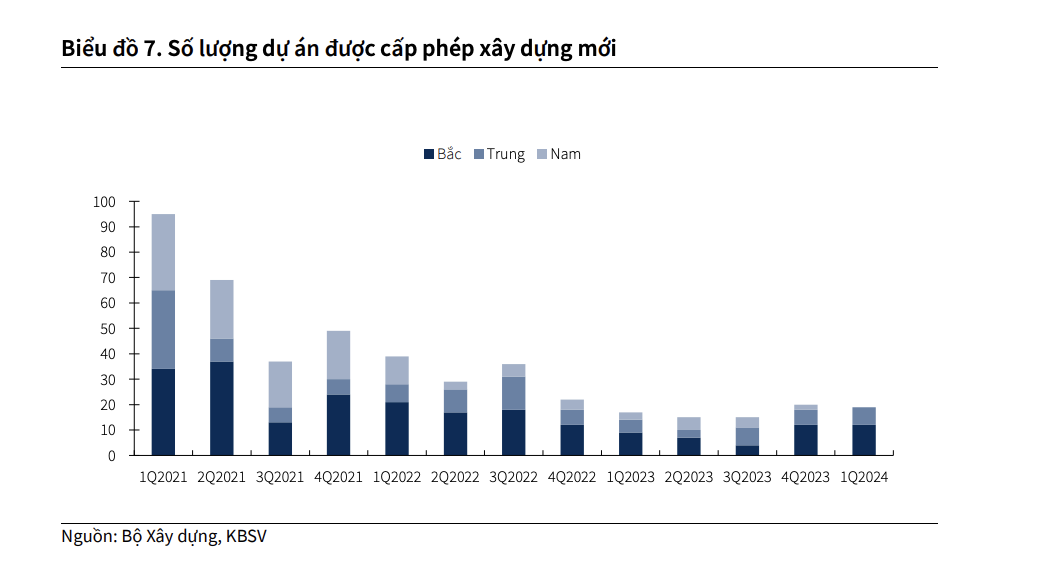

Theo KBSV, tổng giá trị nguyên vật liệu toàn ngành thép đạt 36 nghìn tỷ tăng 15% sau giai đoạn tập trung xử lý hàng tồn kho giá cao, cho thấy sự tự tin của các doanh nghiệp về triển vọng nhu cầu tiêu thụ phục hồi. Hiện sản lượng tiêu thụ nội địa sẽ bắt đầu hồi phục từ quý II/2024 trở đi nhờ lĩnh vực bất động sản nhà ở dần hồi phục, số lượng dự án mới được cấp phép gia tăng. Hiện Luật Bất động sản sửa đổi có hiệu lực từ 01/08/2024 được kỳ vọng sẽ gián tiếp kích thích nhu cầu tiêu thụ thép trong nước.

Tính tới thời điểm hiện tại, xu hướng hồi phục ngành thép tại thị trường nội địa đã và đang diễn ra khi sản lượng tiêu thụ thép ống trong tháng 4 và tháng 5 đạt 191/184 nghìn tấn, tăng 26%/14% so với cùng kỳ (90% sản lượng thép ống được tiêu thụ tới từ thị trường trong nước). KBSV kỳ vọng sản lượng tiêu thụ toàn ngành thép trong 2024 tăng 15% và năm 2025 tăng 8% so với cùng kỳ.

Mới đây, Bộ Công Thương đã ban hành quyết định điều tra áp dụng biện pháp chống bán phá giá đối với một số sản phẩm tôn mạ nhập khẩu từ Trung Quốc và Hàn Quốc (AD19). Dựa trên số liệu tổng hợp, tỷ trọng tôn mạ nhập khẩu vào Việt Nam tăng mạnh từ 2023 tới nay (cuối tháng 5/2024 tỷ trọng đóng góp của Trung Quốc và Hàn Quốc chiếm 80% tổng sản lượng. KBSV cho rằng, trong trường hợp AD19 được thông qua các doanh nghiệp như Hoa Sen (HSG), Tôn Đông Á (GDA) và Thép Nam Kim (NKG) sẽ là các doanh nghiệp được hưởng lợi nhờ thị phần tôn mạ lớn...

Tính đến tháng 5/2024, sản lượng xuất khẩu tôn mạ trong cả nước đạt 1,3 triệu tấn (tăng 53%). Mặc dù phải chịu cạnh tranh với các sản phẩm tôn mạ có xuất xứ từ Trung Quốc, KBSV kỳ vọng sản lượng xuất khẩu tôn mạ của Việt Nam sẽ được duy trì 06 tháng cuối năm trong 2024 nhờ yếu tố chênh lệch giá giữa các thị trường với Việt Nam.

Bên cạnh đó, Ủy ban Châu Âu đã thông qua quyết định kéo dài hiệu lực của các biện pháp phòng vệ đối với một vài sản phẩm thép, một vài quốc gia sẽ chịu mức trần 15% cho sản lượng HRC nhập khẩu vào EU. Chính sách này sẽ giúp sản lượng tiêu thụ HRC nội địa tại EU gia tăng và giúp mặt bằng giá tại đây cải thiện. Khi đó, chênh lệch giá tôn mạ giữa EU và Việt Nam sẽ được duy trì ổn định, kênh xuất khẩu của các doanh nghiệp tôn mạ (HSG, NKG, GDA) cũng được hưởng lợi.

Đối với thị trường trong nước, KBSV cho rằng giá thép sẽ được hỗ trợ nhờ nhu cầu nội địa gia tăng, làm giảm áp lực điều chỉnh, cạnh tranh với giá thép Trung Quốc. Thêm vào đó, giá nguyên vật liệu đầu vào có xu hướng giảm từ đầu năm tới, điều này sẽ giúp biên lãi gộp của các doanh nghiệp sản xuất thép được cải thiện trong các quý còn lại cuối năm.

Do vậy, ngành thép có triển vọng tăng trưởng với định giá P/B trượt ở vùng hợp lý,mức định giá hiện tại đã phản ánh triển vọng kết quả kinh doanh toàn ngành hồi phục trong 2024. KBSV đánh giá triển vọng tăng trưởng của ngành thép trong giai đoạn cuối năm nhờ nhu cầu nội địa hồi phục, triển vọng sản lượng tiêu thụ gia tăng khi các nhà máy mới đi vào hoạt động và ngành thép bắt đầu chu kỳ giá mới khi thị trường bất động sản trong nước rục rịch phục hồi từ 2025 trở đi.

DƯƠNG THÙY